《한국 및 주요국의 배당현황》

한국 기업의 배당현황

□ 최근 한국 정부의 배당유도 정책, 경제부진으로 인한 투자자의 배당에 대한 관심 증대, 국내 상장기업의 주주환원 확대 정책 등으로 배당을 실시한 법인 수와 배당금 총액이 증가하는 추세

- 유가증권시장 12월 결산법인 기준으로 11년간 결산 배당 현황을 분석한 결과, 배당법인 및 규모는 꾸준히 확대되어 2017년 상장사 중 배당사 비중은 72.1%, 배당금 총액은 21조 8,000억 원

- 2018년 배당 법인수는 전년대비 증가하여 상장사 중 배당사 비중은 72.4%를 차지하였으나, 배당금 총액은 소폭 감소하여 21조 3,000억 원

- 5년 연속 현금배당을 실시한 법인은 372개사로, 전체 현금배당 법인(545개사)의 68%를 차지함

- 545개사 중 501개사(92%)가 2년 이상 연속 현금배당을 실시하면서 기업들이 배당을 통한 주주 환원 정책을 강화하고 있는 것으로 보임

□ 한국 기업의 배당성향은 금융위기 이후 하락하였으나 2013년 이후 상승 추세

- 최근 주주 환원정책, 기업의 사회적 책임 부각 등 다양한 요인으로 국내 기업의 배당 행태가 변화하고 있는 것으로 보임

- 과거에는 기업 내부에 이익을 유보하여 불확실한 미래에 대비하고 건설·설비 투자를 통해 기업 규모를 늘리는 등 성장위주의 경영 전략을 취하여 배당성향이 상대적으로 낮았음

- 외환위기 이후 경영환경의 불확실성에 대비하기 위해 배당 지급보다 내부에 유보하는 비중을 늘리면서 배당성향이 낮아졌으나 최근 상승 추세

- 한국의 스튜어드십 코드 도입으로 주요 기관투자자가 적극적으로 투자기업의 의사결정에 참여하게 되면 배당성향 또한 높아질 가능성

□ 배당 법인 수와 배당금 총액이 증가하고 있으나, 국내기업의 배당성향과 배당수익률은 선진국 및 신흥국에 비해 상대적으로 낮은 편

- 2008~2018년 한국의 배당성향 평균값은 24.8%로 선진국(50.1%) 및 신흥국(36.8%)에 비해 낮음

- 2008~2018년 한국의 배당수익률 평균값도 1.5%로 선진국(2.7%) 및 신흥국(2.8%)의 배당수익률이 2% 중반 대를 유지하는 것에 비해 낮은 편

주요국 기업의 배당현황

□ 한국 상장 기업의 배당현황을 주요국과 비교하기 위하여, 시가총액(market capital)을 기준으로 상위 50위에 속하는 국가들 중 G7, BRICs 및 VIP 국가(베트남, 인도네시아, 필리핀)를 선정

- 2018년 12월 말일자를 기준으로 국가별로 상장되어 있는 기업의 시가총액의 합을 기준으로 함

- 주요 선진국 7개국과 상대적으로 금융시장이 발달한 신흥국 8개국을 중심으로 비교

- 시가총액을 기준으로 분석 대상 국가를 선정함

- 국가별 배당성향의 평균적 차이를 알아보기 위해 상장된 기업들의 평균값을 이용□ G7국가의 10년간 평균 배당성향은 40%대로 한국의 1.7배 이상이며 특히 이탈리아, 독일, 영국의 배당 성향이 높은 것으로 나타남

- 2008~2018년 G7국가의 평균 배당성향은 41.58%로, 한국의 평균 배당성향인 24.82%에 비해 약 1.7배

- 선진국의 경우 한국보다 저성장, 저금리 및 고령화를 먼저 겪으면서 안정적 수익을 얻을 수 있는 배당 기업에 대한 수요 증가

- 최초로 스튜어드십 코드를 도입한 영국은 2010년 이후 배당성향이 증가추세를 보이며 FTSE 지수 및 배당수익률 또한 개선

- 일본 또한 글로벌 금융위기 이후 배당성향이 감소하였으나 2013년 이후 배당성향이 증가하기 시작하였으며 고배당 종목들의 초과 수익, ROE 개선 등의 변화가 나타남□ BRICS국가의 배당성향은 성장성이 높은 신흥국들을 중심으로 증가추세

- 2008~2018년 BRICS국가의 평균 배당성향은 35.67%로, 한국의 평균 배당성향인 24.82%에 비해 약 1.4배

- 중국과 인도의 10년간 배당성향은 비교적 안정화 된 반면, 남아프리카공화국·브라질·러시아의 배당성향은 증가추세

- 러시아의 배당성향은 2015년 전년대비 급격히 상승하였으며 이후 40%대 이상을 유지□ VIP국가의 10년간 평균 배당성향은 41.2%로, BRICS의 배당성향을 상회하는 수준으로 신흥 투자국으로 주목 받고 있음

- 2010~2018년 VIP국가의 평균 배당성향은 41.2%로, 한국의 평균 배당성향인 24.82%에 비해 약 1.6배

- VIP 국가는 불안정한 정치 체제와 인프라 부족 등으로 외면 받았으나, 풍부한 노동인구 및 안정적인 경제성장률 등으로 최근 증권 시장에서 강세를 보임

- BRICS의 경제성장률 둔화, VIP의 풍부한 사업 기회 및 지속 성장 가능성, 해당국 정부 차원의 배당 장려 정책 등으로 기업의 배당 확대와 더불어 배당 수요가 증가 할 것으로 예상

- 베트남의 배당 성향은 50%를 넘는 수준으로 2010년 전년대비 대폭 상승하였으며, 시가총액 상위 기업의 배당성향 및 배당수익률이 높은 편

□ 실제 상장기업의 배당수준에 대한 국제비교 및 최신 데이터를 이용한 객관적인 분석은 상대적으로 적으므로 국가 간 배당성향 현황 분석 필요

- 한 국가 내에서 상장된 기업을 대상으로 배당성향 결정요인을 분석한 연구는 다수 존재하나, 국가 간 배당성향을 비교한 연구는 상대적으로 적음

- 선진국과 신흥국의 배당정책이 상이함에도 선진국 기업의 배당성향 결정요인에 대해 분석한 연구는 꾸준히 있어 왔으나, 신흥국 기업의 배당정책에 대한 연구는 상대적으로 적음

□ 한국의 경우, 향후 기업 규모의 증가는 배당성향 확대 요인으로 작용할 수 있으나 ROE 및 투자활동 등의 변화로 배당성향 양상이 달라질 수 있음

- 2008~2011년 한국 기업의 ROE는 증감폭이 컸으나 2011년 이후 비교적 안정적 추세를 보임

- 한국의 경제 성장률 둔화 및 투자 기회 감소 등으로 기업들의 ROE 증가가 정체될 가능성

- 기업들의 ROE 안정화는 기업의 배당지급 여력을 낮춰 배당성향을 낮추는 요인으로 작용 할 수 있으나 배당을 통해 기업 가치를 제고하고자 하는 기업이 많아질 경우 배당 확대 압력으로 작용할 가능성

- 한국 상장기업의 평균 자산 금액 기준으로, 평균 총자산 규모는 2012년 이후 꾸준히 확대되고 있음

- 총자산 규모로 측정한 상장 기업들의 성숙도 증가는 배당성향 확대 요인으로 작용할 가능성

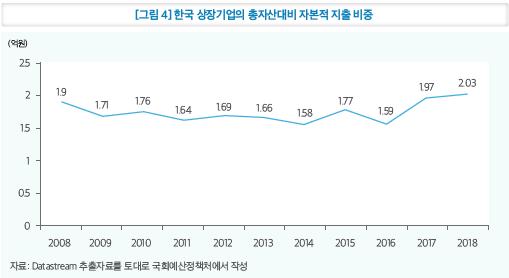

- 2008~2018년 한국 상장기업의 총자산대비 자본적 투자 지출 비중은 증감을 반복하고 있음

- 자본적 지출 비중의 증가는 배당성향 확대를 제한하는 요인으로 작용할 가능성

- 산업별 수익전망과 영업위험 등이 다르다는 것을 고려할 때 산업 간 투자 규모와 배당정책은 차별화될 것으로 예상

- 다만, 한국 시장에서 투자자들의 배당주에 대한 관심 증대는 배당 경쟁을 야기하여 배당확대 요인으로 작용할 가능성도 상존

《시사점》

□ 선진국과 신흥국 간 배당성향 차이 및 결정요인의 변화를 감안할 때, 한국 기업의 배당성향이 변화될 가능성

- 기업마다 수익성과 재무상태, 투자 기회 및 환경이 다르기 때문에 배당정책이 기업 가치에 미치는 영향을 파악하고 배당정책의 차별화를 시도할 유인이 높아짐

- 정부는 일률적으로 배당 확대를 유도하려는 정책보다는 기업 스스로 주주가치 제고를 위한 재무적 의사결정을 추구 할 수 있는 환경 조성에 집중할 필요

- ROE와 기업의 성숙도, 투자활동의 변화로 한국 기업의 배당성향 변화 가능성

- 다만, 기업의 지배구조와 경영 위험성, 산업구조 등 다른 요인들로 인한 배당성향의 변화 가능성도 존재

▶ 보고서 전문 보기 ⇒ 여기를 클릭

★★★★★

★★★★★