(※ PwC 보고서 주요 내용을 산업연구원이 발췌ㆍ번역해 소개한 것이다. 보고서 원제는 『China’s impact on the semiconductor industry: 2015 update』다.)

□ 중국 반도체 시장 동향

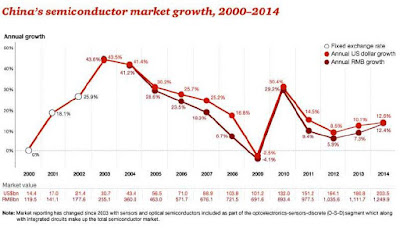

○ 2014년 중국의 반도체 시장은 4년 연속 세계 반도체 시장의 성장세를 능가하는 실적을 기록했음. 반도체 소비 기준, 지난해 중국을 제외한 세계 반도체 시장이 9.8%의 성장세를 기록하는데 머문 반면, 중국 반도체 시장의 성장률은 12.6%로 집계되었으며, 중국 반도체 시장의 세계 시장 점유율 역시 56.6%의 사상 최고 수준에 이르렀음.

○ 지난해까지 11년간 중국의 반도체 소비 증가율은 연평균 18.8%에 달했는데, 이는 같은 기간 세계 반도체 시장의 소비 증가율 6.6%를 크게 앞서는 실적임. 세계반도체무역통계와 중국반도체산업협회 자료에 따르면, 2003-2014년 세계 반도체 시장 규모는 1,690억 증가한 반면, 중국의 반도체 시장 규모는 1,730억 달러 늘어난 것으로 밝혀졌음.

○ 중국 반도체 시장이 세계 반도체 시장의 성장률을 압도하는 강한 성장세를 이어가고 있는 원인으로는 첫째, 글로벌 전자장비 메이커들의 중국 현지 생산설비 이전 지속과 둘째, 중국에서 생산된 전자장비가 평균 이상의 반도체 부품 구성 비율을 가지고 있기 때문인 것으로 분석됨.

○ Gartner는 전세계 전자장비 생산에서 중국이 차지하는 비중이 2017년에는 38%를 넘어설 것으로 관측하고 있으며, 중국산 전자장비의 반도체 구성 비율은 35% 이상이 될 것으로 전망하고 있음. Gartner는 또한 2017년 전세계 반도체 소비 시장에서 중국이 차지하는 비중이 현재보다 4% 늘어날 것으로 예상하고 있음.

○ 2014년 중국의 집적회로 (IC) 소비는 전년 대비 13.6% 증가한 1,690억 달러에 이른 반면, 세계 IC 시장의 소비 증가율은 10.1%에 그쳤음. 결과적으로, 중국 IC 시장의 세계 시장 점유율은 57%까지 높아졌음. 최근 10년간의 성장세를 보더라도, 중국 IC 시장의 소비 증가폭이 1,340억 달러인 반면, 세계 IC 시장의 소비 증가폭은 990억 달러에 불과했음.

○ 2014년 중국의 OSD (optoelectronics sensor discrete) 소비 규모는 전년 대비 8.1% 증가하면서, 사상 최고 수준인 344억 달러를 기록했음. 하지만, 지난해 중국 OSD 시장의 성장세는 4년만에 처음으로 세계 OSD 시장의 성장세에 미치지 못했음. 이에 따라, 전세계 OSD 시장에서 중국이 차지하는 비중도 56% 안팎에 머물러 있는 것으로 조사되었음.

○ 2014년 중국에서는 데이터 처리 (컴퓨팅)이나 통신 애플리케이션용 반도체 소비가 두드러진 강세를 나타냈으며, 가전제품용 반도체 소비 비중도 소폭 늘어난 것으로 집계되었음. 반면, 자동차용 반도체 소비 비중은 다소 줄어들었으며, 산업용, 의료용, 군사용 및 우주용 반도체 소비 비율은 대폭 감소한 것으로 밝혀졌음.

○ 글로벌 메이저 반도체 메이커들의 중국 시장 지배력도 여전히 견고한 것으로 드러났음. 지난 11년간 중국의 반도체 시장에서 상위 10위에 랭크된 반도체 메이커들은 총 14개에 불과한 것으로 나타났는데, 이 중 현재까지 Top 10의 지위를 유지하고 있는 반도체 메이커로는 Intel, Samsung, TI, Toshiba, SK Hynix, ST, Freescale 등 7개 기업이 꼽히고 있음.

○ 하지만, 2014년 Top 10 반도체 메이커들의 중국내 매출 증가율은 11%를 기록하면서, 중국 반도체 시장 매출 증가율에 다소 못 미치는 실적을 나타냈음. Top 10 메이커들의 총 매출 가운데 중국 시장이 차지하는 비중 역시 2011년 45%에서 2012년 43%, 2014년 42.4%로 꾸준히 하락하고 있는 것으로 드러났음.

□ 중국 반도체 산업 동향

○ 2014년 중국 반도체 산업의 매출 증가율은 반도체 소비 증가율과 글로벌 반도체 시장의 성장세를 모두 앞질렀음. 구체적으로, 지난해 중국 반도체 산업의 매출은 17.5% 증가한 773억 달러로 집계되었음. 2004-14년 중국 반도체 산업의 성장세 (연평균 20.5%) 역시 반도체 소비 증가율 (16.7%)과 세계 반도체 시장의 성장률 (4.7%)을 압도하고 있음.

○ 중국 반도체 산업의 압도적인 성장세는 글로벌 점유율 확대로 이어지고 있음. 즉, 반도체 디바이스, 웨이퍼 가공 및 패키징, 어셈블리, 시험 생산 모두를 포함한 글로벌 반도체 산업의 총 매출 가운데 중국 반도체 산업의 매출이 차지하는 비중이 2012년 11.6%에서 2013년 12%, 2014년 13.4%로 꾸준히 증가하고 있는 것으로 나타났음.

○ 2014년 중국 IC 산업의 매출은 전년 대비 20.4% 증가한 491억 달러로 집계되었으며, 중국 반도체 산업의 성장에 대한 IC 산업의 기여도 역시 지속적으로 확대되고 있는 것으로 나타났음. 하지만, 지난해 중국 OSD 산업의 매출은 전년 대비 12.9% 증가한 282억 달러에 그친 것으로 조사되었음.

○ 중국 반도체 산업의 매출 분포를 살펴보면, IC 분야의 매출 비중이 꾸준히 높아 지고 있음을 확인할 수 있음. 즉, IC 설계, 제조, 패키징 및 테스트 등 3개 주요 IC 분야가 중국 반도체 산업의 총 매출에서 차지하는 비중이 2004년 51.5%에서 2014년 63.6%로 대폭 확대된 것으로 나타났음.

○ 중국 정부의 IC 생산 촉진 노력에도 불구하고, IC 소비와 IC 업계 매출 사이의 격차를 나타내는 IC 소비/생산 갭이 또 다시 확대되고 있음. 2014년 기준 중국의 IC 소비/생산 갭은 전년 대비 11.0% 증가한 1,201억 달러로 집계되었음. 중국의 가파른 IC 소비 증가세를 고려할 때, IC 소비/생산 갭은 2017년 1,515억 달러 수준까지 확대될 것으로 전망됨.

□ 중국 집적회로 설계 산업 동향

○ IC 설계는 중국 반도체 산업 중 가장 강한 성장세를 지속하고 있는 분야로서, 2014년 중국 IC 설계 산업의 총 매출은 전년 대비 30% 증가한 171억 달러를 기록했음. 한편, 2003년부터 2014년까지 11년 동안, 중국의 IC 설계 (팹리스) 산업은 연평균 36.8%의 가파른 성장세를 나타내고 있음.

○ 아울러, IC 설계 산업의 중국 반도체 산업 성장 기여도 역시 2013년 20%에서 2014년 34%로 급증한 것으로 밝혀졌음. 세계 IC 설계 시장에서 중국이 차지하는 비중은 2003년 0.4%에서 2014년 6.0%로 급증했으며, 같은 기간 글로벌 팹리스 IC 산업에서 중국의 점유율도 2.5%에서 19.4%로 대폭 확대된 것으로 드러났음.

○ 중국내 IC 설계 기업은 2014년 말 기준 총 664개로서 전년 대비 81개 증가했음. 이 같은 증가세는 10년내 최고 실적인 것으로 밝혀졌는데, 반도체 산업을 육성하기 위한 중국 정부의 적극적 지원 정책이 IC 설계 기업 급증의 배경으로 풀이됨. 하지만, 생존 가능성의 측면에서, 상당수의 IC 설계 기업이 비관적인 평가를 받고 있는 점은 우려할 만한 대목임.

○ IC 설계 기업의 급증과 함께, IC 설계 분야의 고용도 크게 늘어나고 있음. 2014년 말 기준 중국 IC 설계 산업의 총 고용은 약 14.7만 명으로서, 전년 대비 15% 증가했으며, 대부분이 고용 규모100-500명의 중견기업 종사자인 것으로 밝혀졌음. 한편, 지난해 중국 IC 설계 업계의 근로자 1인당 매출은 전년 대비 13% 증가한 11.6만 달러로 집계되었음.

○ 정밀 디자인 라인을 향한 중국 IC 설계 산업의 발전도 지속되고 있는 것으로 나타났음. 2014년 현재 0.25 마이크론 이하의 설계 역량을 보유하고 있는 중국내 IC 설계 기업은 대략 306개로서, 전년 대비 16% 증가했으며, 이들 정밀 IC 설계 기업들이 중국 IC 설계 산업 총 매출에서 차지하는 비중도 크게 늘어난 것으로 밝혀졌음.

(▼아래 그림 위를 클릭하면 큰 그림을 볼 수 있다.)

▣ 여기를 클릭하면 보고서 전문을 볼 수 있다.