1. 국내 유한책임 주택담보대출 도입 배경

■ 유한책임 주택담보대출은 무주택 서민의 주거안정 및 저소득층 사회 안정망 강화 차원에서 도입

- 2014년 7월 주택금융 규제 개선을 목표로 유한책임 방식이 논의되었으며, 금융 소비자 보호 및 서민의 가계부실 방지를 목표로 정책모기지에 전면 도입

- 디딤돌 대출을 시작으로 보금자리론 및 적격 대출 등 정책모기지 전체에 대해 유한책임 주택담보대출 확대

- 2015년 주택도시기금 디딤돌 대출에 최초 도입되었으며, 이후 보금자리론 및 적격 대출에 대해서도 순차적으로 시행

- 도입 초기 부부합산 연소득 3천만원 이하인 가구만을 대상으로 하였으나, 현재는 부부 합산 연소득 7천만원 이하로 확대(디딤돌대출은 6천만원 이하)

- 다만, 정책모기지신용보증(MCG) 이용 시 유한책임 정책모기지 신정 불가

- MCG는 소액임차보증금을 공제하지 않고 주택담보대출비율(LTV)까지 대출 받을 수 있는 보증상품

- 유한책임 정책모기지는 일반적인 정책모기지(무한책임)와 동일한 금리를 제공

- 일반적으로 유한책임 방식은 채무자의 전략적 부도 가능성이 존재하므로 무한책임 방식 보다 높은 금리를 적용해아 하지만, 현재의 동일 금리 적용은 가산금리 비용분에 대한 일종의 공적 보조금 성격

- 전략적 부도는 주택가격이 대출 잔액보다 낮을 때 채무자가 의도적으로 부도를 내는 것

■ 주택담보대출은 차입자의 상환책임에 때라 유한 및 무한책임으로 구분

- 유한책임 대출(non-recourse loan) 은 차입자의 상환의무가 담보주택에 한정

- 채무불이행 시 담보주택의 회수가액을 초과하는 채무에 대해서는 상환책임이 면제 유한책임 대출은 소구권이 없어 비소구 대출로 명명하기도 하며, 책임한정 대출로도 지칭

- 무한책임 대출(recourse loan)은 담보주택 초과분의 채무도 상환의무 존재

- 대출기관은 채무자 지급불능 시 담보주택 처분을 통해 대출금을 회수하고, 처분가액이 대출금액에 미달하면 차입자의 개인자산이나 미래 소득에 대해 소구권 행사 가능

- 소구권(right of recourse)은 채권자가 채무자에게 채무의 상환을 청구할 수 있는 권리

- 주택가격 하락 시 대출 잔액이 주택가격을 상회하면 차입자의 채무불이행이나 전략적 부도를 아기할 기능성 상존

- 유한책임 대출로 인한 채무자의 위험 선호 투자 확대로 시장에 과잉유동성이 공급되며 결과적으로 주택가격 거품을 야기할 가능성

- 글로벌 금융위기(2008년) 당시 미국의 유한책임 채택 주(state)가 보다 큰 가격붕괴를 경험하였고, 미국 유한책임 주의 채무불이행 비율은 무한책임 주보다 평균 30% 이상 높은 것으로 나타남

- 반면, 유한책임 대출은 금융소비자 보호 및 금융기관 책임 강화 그리고 사회적 후생 증대가 기능하여 다양한 장점이 존재

- 유한책임은 채무불이행이 개인파산으로 직결되지 않아 신용불량자가 될 가능성이 적고 채무자의 재기를 지원

- 금융기관은 위험한 대출을 자구적으로 억제하고자 차입자의 신용 및 담보주택 가치를 보다 엄정히 평가할 동인이 크므로 금융시장 안정성에 기여

- 유한책임 방식은 금융기관이 리스크를 부담하므로 대출심사 등을 보다 엄격히 함으로써 과잉 대출을 억제

- 금융시스템 및 사회적 후생 측면에서도 유한책임 방식의 유용함이 입증

- 일례로, 미국 네바다 주는 주택시장 급락에 따라 2009년 10월 부족분 청구 소송에 관한 주 법을 개정하여 유한책임 대출을 도입

- 네바다 주의 경우 유한책임 방식을 도입한 이후에도 채무불이행에 대한 채무자의 행태에 변화가 없었으며, 대출기관은 대출기준을 보다 엄격히 하고 대출 규모를 축소시켰다는 결과가 보고

- 대공황 이전까지는 일부 주에서 유한책임 방식과 유사한 주택담보대출 계약 존재

- 채무불이행으로 인한 담보물건 압류 시 채무자가 해당 담보물건을 포기하면 채권자는 암묵적으로 추가적인 원리금 징수 불가

- 대공황 당시 가계건전성 악화 및 대량 모기지 부도사태로 일부 주에서 부족분 청구 소송을 불허하는 법(anti-deficiency legislation) 제정

- 주택가격 급락에 따라 은행의 주택처분이 늘어나고, 가계 어려움의 장기화에 따른 사회ㆍ경제적 파급효과를 우려하여 부족분 청구 소송이 불가하도록 주 법령에 명문화

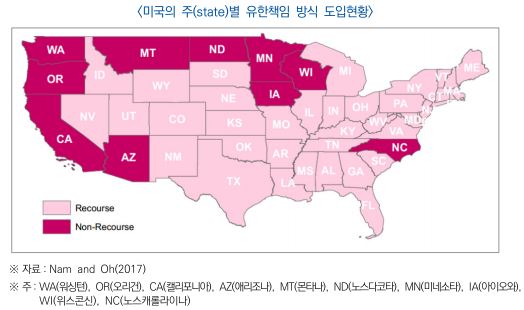

- 현재 미국은 약 10~13개 주에서 부족분 청구소송이 금지되어 유한책임 방식의 주택담보대출 적용 중

- 캘리포니아 주 및 애리조나 주가 대표적이며, 하와이는 1999년 그리고 네바다 주는 2009년 부족분 청구소송 금지법을 도입

- USFN(2004)에 의하면 11개 주, 코네티컷 주의회(2011)에 의하면 13개 주가 유한책임 채택

- forecloseddream(민간 운영 웹사이트)에 의하면, '18년 기준 Alaska, Arizona, California, Connecticut, Idaho, Minnesota, Montana, Nevada, North Carolina, North Dakota, Oregon, Utah, Washington 등(13개 주)

- 2018년 말 기준 유한책임 방식을 채택 중인 주의 기구당 평균 주택담보대출 금액은 $54,828 수준이며, 무한책임 채택 주 평균은 $46,708 기록

- 가구당 총 대출금액(자동차, 신용, 학자금 대출 등) 대비 주택담보대출 비중의 경우 유한책임 방식을 채택 중인 주에서 보다 높은 상황

- 2018년 말 기준 유한책임주의 평균 주택담보대출 비중은 69.9%이며, 무한책임주의 평균 주택담보대출 비중은 62 70/0 수준

- 한편, 2009년 유한책임을 도입한 네바다 주는 2007년 고점 이후 하향 추세

- 총 대출금액 대비 주택담보대출 비중은 2007년 79.3% 수준으로 가장 높으며, 2018년 기준 70.8% 수준

- 2018년 말 기준 미국 가계의 주택담보대출 잔액은 9.1조 달러로, 최대치인 2008년 말 9.3조 달러에 근접

- 미국의 주택담보대출 잔액은 2008년 글로벌 금융위기를 정점으로 2012년까지 감소

- 2013년 이후 다시 증가세로 전환되었고, 2019년 2분기 잔액은 9.4조 달러로 2008년 이후 최대치를 경신

- 미국 전체 주(州)의 주택담보대출 잔액 대비 유한책임대출 채택 주의 주택담보대출 잔액 비중은 34~37% 수준인 것으로 추정

- 각 주별 주택담보대출 잔액은 주별 1인당 주택담보대출 평균액에 금융거래 고객 수를 곱한 추정치 사용

■ 국내의 유한책임 방식은 지속적인 증가추세이나 시장 전체 주택담보대출 규모 대비 약 0.4%에 불과

- 국내의 유한책임 방식은 정책모기지만 도입된 상황이며 일정한 요건을 충족히는 경우에 신청 기능

- ① 부부합산 소득 7천만 원(디딤돌 대출 6천만 원) 이하, ② 무주택 가구, ③ 구입용도

- 유한책임은 MCG보증 이용이 불가하며, 별도 심사평가표를 통한 추가 심사 필요

-주택의 경과년수, 가구수 증가율, 주택조사가격 대비 구입가격의 적정성 등을 평가하여 40점 이상 시 이용 가능(40~50점 LTV 60% 이내, 50점 이상 LTV 70% 이내)

- 현재 한국주택금융공사에서는 MCG보증 제한을 개선하기 위해 공사법 개정을 진행 중

- 국내 유한책임 비중은 지속적으로 증가 중이나 시장 전체 대비 미미한 상황

- 2019년 10월 기준 정책모기지 중 유한책임 대출 진액은 약 2.6조 원이며, 2019년 8월 기준 예금취급기관의 주택담보대출 잔액은 약 622.2조 원

- 2019년 8월 말 기준 예금은행 및 비은행 예금취급기관의 주택담보대출 잔액은 각각 519.2조 원과 103조 원(한국은행 경제통계시스템)

- 2017년 한국주택금융공사에서 공급한 디딤돌 대출 중 유한책임방식 비중은 5.2%이며, 2018년 16.2% 그리고 2019년 9월 기준 16.9%로 증가

- 보금자리론 및 디딤돌 대출은(주택금융공사 취급 분) 유한책임 요건을 모두 충족하는 기구의 99% 이상이 해당 상품을 이용 중

- 유한책임방식 선택에 따른 가산금리 또는 대출한도 제한 같은 별도 조건이 없다면, 대상자의 대부분은 유한책임 방식을 선택

- 따라서 정책모기지의 유한책임 수요는 지속적으로 증가될 것으로 판단

4. 시사점

■ 미국 사례를 김안할 때 국내의 유한책임 방식 주택담보대출은 향후 지속적인 확대 예상

- 국내는 2015년 최초로 도입되었으며, 2018년 정책모기지 전체로 확대

- 미국과 비교할 때 국내 유한책임 방식 비중은 비교적 낮은 수준으로써 향후 지속적인 수요증가 예상

- 국내 주택금융 규제 상 유한책임 방식에 따른 차입자의 도덕적 해이는 거의 없는 것으로 판단되며, 서민의 가계부채 부담 완화 등을 위해 지속적인 확대 필요

- 국내는 주택구입을 위해 자기자본이 최소 30% 이상 필요하므로, 주택가격 하락에 따른 차입자의 전략적 부도 기능성은 제한적

〈참고문헌〉

- 국토교통부, 2014, 규제합리호를 통한 주택시장 활력회복 및 서민 주거안정 강화방안, 보도자료

- 금융위원회, 2018, 주금공 적격대출에도 유한책임(비소구)대출이 도입됩니다, 보도자료

- 김수기, 2014, 비소구 주택담보대출 관련 주요 이슈와 과제, 우리금융경영연구소, 이슈브리프

- 박천규, 김근용, 지대식, 이태리, 김태환, 황관석, 김대진, 유승동, 이휘정, 2014, 주택시장 환경 및 구조 변화에 대응한 주택금융지원체계 정립 방안 연구, 국토연구원

- 서민주택금융재단, 2015, 비소구대출 도입방안에 관한 연구

- Nam, T. Y. and S. Oh, 2018, Non-Recourse Mortgage Law and Housing Speculation, SSRN Working paper

- USFN, 2004 The National Mortgage Servicer's Reference Directory, USFN. Tustin, CA.

- www.forecloseddream.com

- www.newyorkfed.org

★★★★★

★★★★★