《2019년 반도체산업 Review》

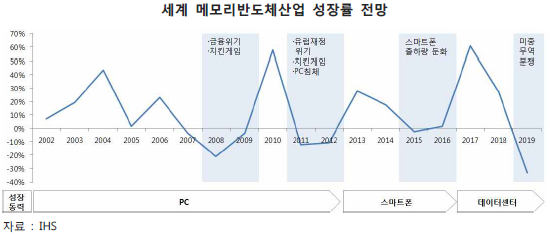

2019년 메모리반도체산업 규모는 경제불확실성 증가 등으로 투자수요가 둔화되면서 전년동기 대비 33% 감소할 것으로 예상

- 기업들은 반도체 호황이던 2017~2018년에 투자를 확대했으나 2018년 4분기부터 미중 무역갈등, 세계 경기 둔화 등으로 성장을 견인해온 데이터센터 투자가 둔화됨

- 반도체 수요 둔화로 2019년 1~10월 D램 평균 가격은 2018년 평균 가격 대비 50%, 낸드플래시 가격은 22% 하락

‑ D램 가격은 2019년에 가격 하락 지속, 낸드플래시 가격은 2017년 8월을 고점으로 하락세가 지속됐으나 도시바 정전사고 등으로 2019년 7월부터 소폭 반등

* D램 가격(달러, DDR4 8Gb 1Gx8 2133MHz) : (‘18.9) 8.19 → (’19.11) 2.81

* 낸드플래시 가격(달러, 128Gb 16Gx8 MLC) : (‘17.8) 5.78 → (’19.6) 3.93 → (11) 4.31

- 2019년 산업전망시 반도체 업황은 상저하고를 예상했으나 미중무역분쟁 장기화 등으로 부진 지속

‑ 클라우드 서비스 기업(아마존 등)은 비용보다 전략적 판단, 수요 등에 기반해 투자를 결정하며 서비스 이용 기업의 지출규모 등에 의해 수요가 영향을 받음

‑ 대규모 데이터센터 투자는 미국, 중국 중심이며 경제불확실성 등으로 투자가 영향받음

* 대형 데이터센터 국가별 비중(‘19.3분기, 누적) : 미국 38%, 중국 10% (시너지 리서치)

《2020년 메모리반도체산업 전망》

2020년 메모리반도체 수요는 스마트폰과 서버가 견인할 것으로 예상되나 경제 불확실성 등이 수요를 제약할 것으로 예상

- (스마트폰) 5G 서비스 본격화, 중저가 5G폰 출시 등으로 인해 2020년 스마트폰 출하량은 전년대비 1.5% 증가한 14억대로 전망(IDC)

‑ 5G 스마트폰 출하량은 서비스 지역 확대, 중저가폰, 아이폰 출시 등으로 1.9억대로 총 스마트폰 출하량의 14%로 전망

- 2019년 한국이 최초로 5G를 상용화한 이후 미국, 중국 등 20여개국 40여개 통신사가 서비스를 제공(9월 기준), 2020년에는 60개국 176개 통신사로 확대될 전망

‑ 고화소 카메라(~1억 화소), 사진·동영상 용량 증가 등으로 반도체 탑재용량 증가

- 갤럭시노트 10은 D램 8GB, 5G 모델은 12GB를 탑재했으며 스마트폰 낸드플래시 평균 탑재용량은 2019년 96GB에서 2020년 126GB로 31% 증가 전망(카운터포인트)

- (서버) 4차 산업혁명으로 중장기 수요는 견조하나 경제불확실성 등으로 인해 서버수요가 2017~2018년 수준으로 증가하기는 어려울 것으로 예상

‑ 수요 기업의 보유재고 정상화, 스트리밍 서비스 확대, 인텔의 10나노 Ice Lake 출시 등으로 수요가 증가하나 경제불확실성이 수요를 제약할 것으로 예상

- 2019년 11월에 디즈니플러스, 애플 TV+, 구글의 클라우드 게임 서비스 스타디아 등이 출시되면서 초대형 데이터센터 투자 증가를 예상

- 2020년 세계 경제성장률이 2019년 수준으로 예상되고 미중무역분쟁 등 불확실성이 지속되면서 기업의 투자속도는 완만할 것으로 예상

* 세계 경제성장률 전망 : (‘19) 2.9% → (‘20) 2.9% (OECD)

- 미국과 중국이 1단계 무역합의에 도달했으나 미국의 중국 기술패권 견제로 협상이 장기화될 것으로 예상

‑ 1단계 합의로 12월 15일에 부과될 중국산 스마트폰 등에 대한 추가관세가 연기됐으나 2단계 협상은 중국 정부의 보조금 지급 시정 등이 이슈

- 중국 정부의 보조금은 2018년 26조원으로 2013년 대비 2배 증가공급측면에서는 반도체기업의 보유 재고가 많으나 2021년 반도체업황 개선에 대한 기대감으로 2020년 하반기부터 메모리반도체 투자가 증가할 가능성 상존

- 주요 메모리반도체 기업은 반도체 가격하락이 지속되면서 감산을 결정했으며 보유재고가 감소하고 있으나 여전히 높은 수준

‑ SK하이닉스는 2019년 낸드플래시 웨이퍼 투입량 전년대비 15% 축소와 D램 일부 생산라인 전환, 마이크론은 D램과 낸드플래시 웨이퍼 투입량을 전년대비 각각 5%, 10% 축소 계획을 발표했으며 삼성전자는 감산보다는 D램 생산라인 최적화 추진

‑ 삼성전자, SK하이닉스, 마이크론 3사의 재고자산은 2019년 1분기 24.6조원에서 3분기 24.3조원으로 감소했으나 2018년 21.5조원 대비 높은 수준

- 주요 반도체 기업의 상반기 투자는 둔화될 것으로 예상되나 수요 회복 속도, 2021년 업황 전망 등에 따라 하반기 생산능력이 확대될 가능성 상존

‑ 반도체는 고정비가 높은 산업으로 생산원가를 커버할 수 있으면 생산이 유리하며 과점 구조의 D램과 달리 낸드플래시는 주도권 확보를 위해 투자가 지속될 가능성이 있음

- 키옥시아(구 도시바)는 2020년 IPO를 추진하여 재무개선이 중요

D램 재고가 2020년 중반에 정상수준에 도달하면 하반기부터 메모리반도체 업황이 반등할 것으로 예상되나 반등 속도는 완만한 전망

- D램 가격은 2020년 3분기, 낸드플래시 가격은 2020년 2분기부터 전년동기 대비 성장세로 전환 전망

‑ 2020년 하반기 중저가 5G폰 출시 확대, 인텔의 Ice Lake 공급 등으로 스마트폰과 서버용 수요 증가 예상

* 2020년 5G폰 수요의 50%는 중국에서 발생

‑ D램은 2020년 2분기부터 가격이 회복, 낸드플래시는 D램 대비 가격 탄력성이 높아 수요 증가를 예상하나 가격은 완만한 회복세 예상

- 시장조사기관 D램익스체인지는 2020년 D램 시장규모는 전년대비 1.3%, 낸드플래시는 18.9% 성장 전망(‘19.11)

‑ D램 출하량은 전년대비 12%, 평균 가격은 전년대비 9.7% 하락, 낸드플래시 출하량은 전년대비 31%, 평균 가격은 9.4% 하락 예상

《반도체 수출 전망》

2020년 한국 반도체 수출은 전년대비 4% 증가하여 최대 수출을 달성한 2018년에는 미치지 못하나 2019년 대비 소폭 증가할 전망

- 2019년 반도체 수출은 전년대비 25% 감소한 957억 달러 전망

‑ 1~10월 반도체 수출은 전년동기 대비 25.9% 감소한 803억 달러이며 수출물량은 증가했으나 가격하락의 영향으로 수출이 큰 폭으로 하락

- 미중무역분쟁, 일본의 반도체 소재 수출 규제 등으로 인한 중국기업 등의 선행구매 등으로 수출물량은 증가

* 수출물량지수: (‘18)177.63→(‘19.1)152.15→(8)221.95→(10)228.75 (한국은행, 2015=100)

** 수출단가지수: (‘18)114.61→(‘19.1) 95.34→(8) 71.72→(10) 70.41 (수출금액지수/수출물량지수)

- 2020년 반도체 수출은 전년대비 4% 증가한 997억 달러로 전망

‑ 2019년 1~10월 반도체 수출은 메모리반도체 66%, 시스템반도체 27%로 구성되며 단일 품목으로 D램 비중이 30%로 높아 수출증가율은 한 자릿수로 예상

‑ 2020년 수출은 최고 수출액을 달성한 2018년에는 미치지 못하지만 평년 대비 양호할 것으로 예상하며 미중 협상 결과에 따라 반도체 업황이 전망치보다 개선될 가능성 상존

★★★★★

★★★★★