각국 중앙은행이 설정하는 정책금리 목표가 각종 경제 활동에 중요한 것 못지 않게, 혹은 그보다 더 중요한 영향을 미치는 시장 금리인 미국 국채 금리가 2000년대 초 이후 최고치로 높이, 그리고 빠르게 올라서 전 세계가 긴장하고 있다.

|

| (사진 출처: www.thestreet.com) |

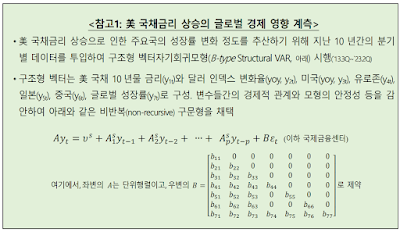

이와 관련해 국제금융센터는 미국 국채금리 상승이 어떤 경로로 어떻게 각국 경제에 영향을 미칠 수 있는지를 설명하는 보고서를 발간했다. 보고서는 미국 경기의 연착륙 전망, 연준의 고금리 장기화 스탠스, 공급물량 증가 등으로 단기간에 금리가 큰 폭으로 반락할 여지는 크지 않다고 전망했다.

보고서 내용 중 경제에 미치는 영향 부분을 공유한다.

[경제 영향] 금융경로(환율과 자금흐름, 자산가격)에 직접적 영향을 주고 이를 통해 실물경제(내수와 교역)에도 상당한 파급효과를 미칠 것으로 예상

- 금융경로: 미국 국채금리 상승은 달러화 강세 및 여타 통화 약세를 유발하면서 달러표시 자산 수요를 촉진시키고, 글로벌 위험자산에 대한 회피 심리를 강화

– 美 10년물 금리상승 시에 달러 인덱스가 상승(강세)하는 경우가 다수. 금리상승에 이은 달러화 강세는 외국인들의 여타국 금융자산 매도 압력을 높이게 되고 달러화 표시 자산으로 자금을 이동시키는 유인으로 작용

- 실물경로: 벤치마크 금리 상승(비용증가) 및 자산가격 하락(富의 감소) 등으로 구매력이 약화되면서 ‘대내외 수요 감소 → 글로벌 GDP 위축’을 초래

– 美 금리상승은 글로벌 고금리를 유발하는 데다 자산가격 하락 등이 겹칠 경우 내수 위축이 심화. 또한 달러화 강세로 인한 여타국의 수입가격 상승과 기업의 자금조달 여건 악화도 교역에 부정적. 이는 여타국 통화약세 時 對美수출 확대라는 긍정 효과를 상회

– 美 10년물 금리 1%p 상승 時 미국과 유로존, 일본의 성장률(yoy)은 7분기 후 0.51~0.96%p 내외 하락하고 중국은 6분기 후 0.23%p 하락. 글로벌 성장률도 4분기와 6분기 후 0.28~0.29%p 하락

– 정책금리 인상 영향보다 경기확장으로 국채금리가 상승했던 시기가 있었기에, 초기 충격반응에서 (+) 흐름도 일부 관측되나 그 경우라도 4분기 이후부터는 성장률 하락. 자체 내수시장이 협소한 신흥국에서 선진국보다 일찍 충격이 전개

[평가 및 시사점] 급격히 상승한 美 국채금리가 안정화되지 않는다면, 글로벌 경제 활력을 크게 약화시키고 신용위험을 부각시키는 요인이 될 수 있음에 유의할 필요

- 글로벌 ‘中물가’가 뉴노멀이 될 경우에는 향후 연준의 금리인하 시기가 오더라도 시장의 국채금리 하락 폭은 제한적일 가능성 대두

– 또한 중동사태 장기화 시에도 高유가→물가↑→국채금리 상승 우려 가중

- 미국의 국채금리 상승 여파는 G3뿐만 아니라 교역 밸류체인 등을 통해 여타 신흥국으로도 파급. 장기적으로는 글로벌 혁신투자와 잠재성장률 등을 약화

– 美·中과 유럽(유로존·영국) 등의 동시적 내수위축은 신흥국들의 수출 실적을 크게 제한하면서 선진국과 신흥국의 동반침체를 유발

- 또한 대내외 금융시장에서의 차입여건 악화로 인한 취약 신흥국의 신용등급 강등 우려와, 코로나 이후의 성장둔화 추세 속에 달러화 표시 부채가 증가한 일부 신흥국의 상환능력 저하 위험도 제기

– 과거 금리상승으로 인한 달러 강세 후에는 신흥국 부채·외환위기 등이 발생. 특히 경제 펀더멘털이 취약한 국가(높은 인플레이션과 경상수지 적자, 외환보유액 부족)에 부정적 영향 배가