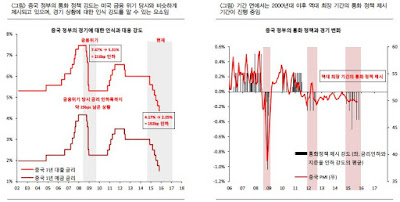

1. 중국의 지준율과 기준금리 동시 인하는 매우 드문 case

▶ 중국의 통화 정책은 이미 ’09년 금융 위기와 비슷한 강도로 진행 중

− 지난 주 금요일 중국 정부는 지급준비율과 기준금리의 동시 인하를 단행

− 이러한 통화 정책 강도는 중국 정부의 현재 경기 상황에 대한 인식 및 개선 의지를 판단할 수 있는 기준임

− 중국 정부의 통화 완화 정책 강도는 이미 ’09년 미국 금융 위기 당시와 비슷한 강도로 진행 중이며, 정책 제시의 기간 측면에서는 2000년대 이후 최장 기간의 통화 정책 제시가 진행되고 있음

|

| (그림을 클릭하면 큰 그림을 볼 수 있음) |

▶ 이머징 위험 자산의 valuation up-side에 긍정적일 것

− 기준 금리와 지급 준비율이 동시에 인하된 것은 역대 4번 밖에 없을 만큼 중국 정부의 강한 경기 부양 의지를 알 수 있는 부분임

− 이는 금주 5중 전회를 앞두고 제시된 정책이며, 이머징 위험 자산의 전반적인 valuation up-side 확대에 긍정적인 영향을 미칠 것으로 판단

− 단, 현재 KOSPI 12m fwd PER은 최근 3년 기준에서 상단에 위치하고 있음

− 즉, 전체 시장 관점에서 valuation이 상승하기에는 다소 부담스러울 수 있지만, 중국과 관련된 경기 민감 섹터의 경우 최근 이익 개선(혹은 주가 하락)으로 인해 valuation 부담이 상대적으로 낮은 상황

2. 유럽의 부양 의지, 유로 캐리 트레이드 가능성 확대

▶ ECB의 추가 부양 의지는 KOSPI 유럽계 자금의 귀환에 긍정적

− 글로벌 정책 series의 두 번째는 지난 주 확인된 ECB의 추가 부양 의지임

− 추가 자산 매입 등 ECB의 정책적 부양 의지가 확인됨에 따라 달러화 대비 유로화의 약세가 진행됨에 따라 최근 유로화의 캐리 트레이드 가능성이 확대되고 있음

− 국내 주식 시장 측면에서 유럽계 자금은 연초 이후 순매도 포지션을 기록 중인데, 이러한 유로 캐리 트레이드 가능성은 특히 지난 6월 이후 빠르게 이탈한 유럽계 자금의 유입 가능성 확대라는 측면에서 긍정적임

3 미국 국채 매수 포지션 축소 = 10월 기준 금리 인상 ?

▶ 미국 국채, ETF 뿐 아니라 투기적 포지션도 최근 빠르게 매도로 전환 중

− 최근 자산 시장 내에서 큰 변화는 미국 국채에 대한 시각 전환임

− ETF 시장 뿐 아니라 투기적 포지션에서도 미국 국채에 대한 매도 전환이 뚜렷하게 확인됨

− 특히, 최근 미국 경기 지표 부진에도 불구하고 미국 국채에 대한 시각 전환은 크게 두 가지 원인이 있는 것으로 판단됨

− 첫 번째 가능성은 위험 자산에 대한 확실한 선호이며, 두 번째 가능성은 10월 FOMC를 앞둔 금리 인상 경계감임

▶ 10월 금리 인상 가능성은 존재하지만....

− 금주 10월 FOMC에서 미국 기준 금리 인상 가능성이 0% 인 것은 아님

− 최근 유럽과 중국의 경기 부양 정책이 강하게 제시되고 있으며, 미국 내 CORE CPI 흐름을 감안한 것

− 그러나 FRB 정책 금리에 연동되는 30일 연방 기금에 대한 투기적 포지션은 최근 매수(금리 하락 지지)로 전환되면서 앞서 살펴본 2년 이상 미국채 포지션과 대비되는 현상이 나타남

− 따라서 기준 금리 인상 가능성 보다는 이번 FOMC를 통해 연내 금리 인상에 대한 의지 확인 혹은 최근의 위험 자산 선호 현상의 연장선일 가능성이 높다는 판단