(연구배경)

🔲 최근 가계부채는 그 증가 속도가 빨라 가계의 건전성과 금융안정의 리스크 요인 중 하나로 부각

🔲 가계부채의 증가에 따른 거시경제적 리스크 평가를 위해서는 부채보유 가계 전체에 대한 분석보다는 상대적으로 부채규모가 과다한 가계 위주의 분석이 필요

ㅇ 기존 분석이 부채/소득비율, 부채/자산비율 등 특정 부채상환 여건을 중심으로 진행됨에 따라 부채규모가 과다한 위험가계의 일부 정보가 소실되는 문제가 발생

⇒ 종합적인 부채상황 여건을 반영하여 가계의 특성 및 리스크 상황을 부채규모별로 비교, 분석하고 정책적 시사점 도출(분석방법)

🔲 소득, 자산, 가계특성(가구원수, 가구주 특성 등) 등 가계의 부채상환 여건을 종합적으로 감안하여 평가한 부채수준이 상위 5% 또는 10%인 가계를 과다부채 가계로 보고 이를 대상으로 분석

ㅇ 구체적인 과다부채가계의 추정은 조건부 중절분위회귀(conditional censored quantile regression) 방식을 이용

⇒ 조건부 분위회귀는 다수의 조건들을 반영한 상위 분위를 추정할 수 있는 계량분석방법으로 부채수준 자체만을 기준으로 상위 분위를 식별하는 것과 차별

ㅇ 분석자료는 노동패널통계(2001년∼2013년)와 가계금융 복지조사(2012년∼2014년)를 이용(추정결과)

🔲 최근 과다부채 가계의 부채비율은 전체가계 평균에 비해 더 큰 폭으로 상승

ㅇ 2012~14년중 가계평균 부채비율은 9%p 증가한 반면 과다부채 가계의 부채비율은 30%p 이상 증가

ㅇ 또한 부동산가격 및 금리 상승시 이들 가계의 건전성지표가 전체가구를 대상으로 분석한 기존 연구에 결과에 비해 약 2배 악화

🔲 과다부채 가계의 대출에 대한 소득탄력성 및 자산가격탄력성이 여타 가계에 비해 크게 높음

ㅇ 과다부채 가계의 경우 소득 및 부동산가치 상승시 더 큰 폭으로 부채를 늘리며 반대로 부동산가치가 하락할 경우 상환부담이 더 크게 증가할 가능성

🔲 과다부채 가계는 저소득층의 부채상환 리스크가 여타 소득층에 비해 크게 높음

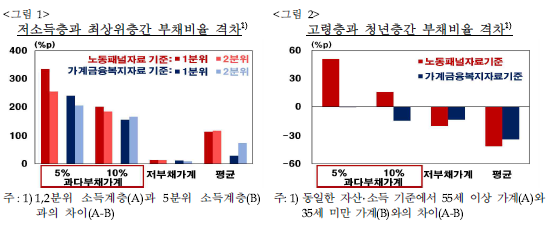

ㅇ 가계 평균 부채비율은 소득분위별로 큰 차이를 보이지 않았으나 과다부채 가계만을 대상으로 했을 때 소득 1분위 계층의 부채비율은 5분위 계층에 비해 200%p 이상 높음(<그림 1> 참조)🔲 과다부채 가계는 고연령층의 부채비율이 청년층보다 더 높음

ㅇ 55세 이상 고령층의 부채비율(부채/소득)이 저부채 가계에서는 35세 이하 청년층보다 낮거나 차이가 없었으나 과다부채 가계에서는 오히려 더 높은 것으로 추정(<그림 2> 참조)

(시사점)

본 연구는 조건부 중절분위회귀식을 이용하여 과다부채 가계를 특정하고 이들에 대한 분석을 실시하였다. 동 분석방법은 가계의 종합적인 부채상환여건을 반영할 수 있다는 점과 부채가계의 행태에 대하여 특정 임계치에서 단절적으로 보지 않고 부채수준에 따른 연속적인 변화를 감지할 수 있다는 점에서 기존의 가계부채 리스크 분석을 보완할 수 있는 분석틀이라고 판단된다.

분석결과 최근 들어 과다부채 가계의 부채비율이 비과다부채 가계에 비해 큰 폭으로 증가함을 알 수 있었다. 또한 과다부채 가계는 저부채가계보다 부동산 및 소득 등 상환여건 변화에 크게 탄력적으로 반응하였으며 금리, 주택가격 등 거시지표 변화에 따른 가계 재무건전성 지표에 받는 충격도 기존 연구에 비해 확대되었다. 특히 본고에서는 하위 소득계층과 55세 이상 고령층 등 두 계층에서 과다부채로 인한 리스크 문제가 심화되었음을 발견하였다.

이러한 분석결과들은 다음과 같은 정책적 시사점을 제공한다.

첫째, 과다부채 가계들은 소득 및 부동산가격에 대한 민감도가 높아 여신심사선진화 방안에 따른 원리금 분할상환 비중 확대뿐만 아니라 LTV, DTI 등의 부채총액 제약 역시 리스크 완화에 유효할 것으로 보인다. 또한 이러한 규제들을 집단대출에까지 확장시켜 부채총액 제약효과를 극대화시킬 필요가 있다.

둘째, 상대적으로 부채상환위험이 큰 것으로 나타난 저소득층의 부채 구조조정을 위한 정책이 시급하다. 특히 저소득층 과다부채 가계의 높은 소득탄력성이 생계형 대출에 기인하는 점을 고려한다면 부채 구조조정 시 선별적 지원 및 소득별 DTI 차등 적용 등 보다 신중한 접근이 필요하다. 무엇보다 저소득층의 과다부채 문제는 궁극적으로 소득개선을 통해 해결될 수 있다는 점을 감안할 때 소득양극화 해소 등 소득구조 개선이 부채위험 관리에 있어서도 매우 중요하다는 점을 인식할 필요가 있다.

셋째, 고령층의 부채구조조정 노력 역시 리스크 완화를 위해 매우 중요하다. 원리금 분할상환 비율이 확대된다면 청장년층 부채부담이 향후 고령가구까지 이연될 가능성을 다소 낮출 것으로 기대된다. 또한 주택담보 노후연금(역모기지) 확대 등을 통해 고령층 부동산의 유동성을 높이는 방안도 바람직하다.

★★★

★★★