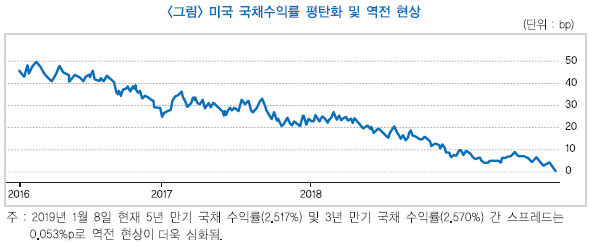

■ 지난 2018년 12월 3일 미국 국채 시장에서 3년 만기 국채와 5년 만기 국채 수익률 간에 수익률이 역전되어 기울기가 우상향에서 우하향으로 전환되는 현상이 지난 2008년 이후 처음으로 목격됨

- 당일 5년 만기 국채 수익률은 2.83%로 3년 만기 국채 수익률인 2.84%를 0.01%p 하회하였으며, 12월 4일에는 각각 2.79%와2.81%로 양 국채 간 수익률 스프레드가 0.02%p로 역전 현상이 심화됨.

- 일반적인 수익률곡선(normal yield curve)은 투자자가 단기 채권보다 장기 채권을 매입하는 경우 기간프리미엄(term premium)을 요구하기 때문에 우상향하는 기울기를 갖게 됨.

- 그러나 투자자가 단기적으로 경기침체가 발생할 가능성이 높다고 판단하는 경우 단기 채권보다 장기 채권 매입을 선호하면서 장기 채권 수익률이 단기 채권 수익률을 하회하는 현상이 발생함.

- 미국 연방정부는 ① 1ㆍ2ㆍ3ㆍ6개월 증권(bill), ② 1ㆍ2ㆍ3ㆍ5ㆍ10년 만기 증권(note), ③ 30년 증 권(bond) 등 총 12개 만기의 국채를 발행하고 있음.

- 과거 미국의 경기침체 국면은 평균 18개월간 지속된 것으로 집계되는데, 가령 투자자가 경기침체가 임박했다고 판단하여 만기 2년 미만의 국채 매입을 기피하고 만기 2년 이상의 국채 매입을 확대하면 각종 만기의 채권 수익률 간에 우상향하는 기울기가 평탄화하거나 역전되는 현상이 발생할 수 있음.

- 보다 구체적으로는 투자자들은 미국 연준(Fed)이 3년간(2019~2021년) 기준금리 인상모드를 유지할 경우 실물경제가 침체국면에 빠질 가능성이 높고, 이후 완화모드로 전환되면서 5년 후인 2023년에는 실물경제가 회복국면에 있을 가능성이 높은 것으로 예상하고 있다고 볼 수 있음

- 연준은 작년 9월 중 발표한 기준금리 점도표에서 인상 회수를 2019년 세 차례, 2020년 한 차례, 2021년 한 차례로 전망한 바 있음

- 이러한 수익률곡선 역전이 일시적으로만 발생할 가능성도 있으나, 지속되거나 심화되는 경우 실물경제가 경기침체 국면에 직면할 가능성은 그만큼 더 높아질 것으로 예상할 수 있음.

- 당시 연준은 주택시장 버블을 우려하여 2004년 6월부터 기준금리를 인상하기 시작하였으며, 2005년 12월 말 시점에서 기준금리는 4.25%까지 상승하였음.

- 이로 인해 2년 만기 국채 수익률은 4.41%까지 상승하였으나, 투자자들이 장기 국채 매입을 선호함에 따라 10년 만기 국채 수익률은 4.39%에 머물면서 수익률곡선 역전 현상이 처음으로 발생하였음.

- 한 달 후인 2006년 1월 31일 연준이 기준금리를 4.50%로 인상하자 2년 만기 국채 수익률은 4.54%로, 10년 만기 국채 수익률은 4.53%로 상승하면서 수익률곡선 역전 현상이 지속되었음.

- 2006년 7월 17일 연준이 기준금리를 5.25%까지 인상한 시점에서는 2년 만기 국재 수익률은 5.12%로, 10년 만기 국채 수익률은 5.07%로 상승하면서 수익률곡선 역전 현상이 심화되었음. 이는 당시 투자자들이 연준의 긴축모드가 과도하였다고 판단하였으며, 결과적으로는 서브프라임모기지(sub-prime mortgage) 사태의 발생을 예견했던 것으로 해석될 수 있음.

■ 당시 연준은 장기 국채 수익률이 낮게 유지되는 한 풍부한 유동성 공급으로 경기침체 발생을 방지할 수 있다고 판단하여 수익률곡선 역전 현상을 무시하였으나, 결과적으로 대침체 국면이 야기되면서 통화정책의 긴축기조 종료시점을 실기한 것으로 평가되고 있음

- 미국의 수익률곡선은 2007년 7월까지 역전 상태를 유지하다가 7~8월 두 달간 역전과 평탄화 현상을 불규칙 적으로 반복하였음.

- 연준은 2007년 9월 들어 경기침체가 우려되면서 기준금리를 5.25%에서 4.75%로 0.50%p 인하한 후 2008년 말까지 10차례에 걸쳐 기준금리를 0% 수준까지 인하하였으며, 이로 인해 수익률 곡선 역전 현상은 해소되었음에도 불구하고 실물경제는 지난 1930년 경제대공황(Great Depression) 이후 최악의 경기불황인 대침체(Great Recession) 국면으로 접어들었음.

■ 향후 연준이 최적의 통화정책 경로를 밟아가기 위해서는 다양한 만기의 국채 수익률 간에 발생하는 수익률 곡선 역전 현상에 대한 원인을 정확히 파악할 필요성이 커질 것으로 전망됨

★