※ 중국 상무부가 8월부로 갈륨과 게르마늄 수출을 통제한다고 밝힌 이후 미국 등 주요국에서는 첨단·친환경 산업에 즉각적이고 장기적 영향이 불가피하다는 전망과 우려가 나오고 있다. 이와 관련해 대한무역투자진흥공사는 『희귀광물 갈륨·게르마늄 공급망 분석』이라는 보고서를 내고 이 문제에 관한 배경 정보에서 해외 반응까지 간략히 정리했다. 보고서 전문은 맨 아래 링크를 클릭하면 구할 수 있다.

◈ 주요국의 광물 공급망 다각화 움직임은 중국에 또 다른 영향으로 작용할 가능성

1. 배경

□ 중국 정부, 희귀광물 갈륨과 게르마늄에 대한 수출통제 예고 (7.4)

- 中 상무부는 8.1일부로 반도체, 태양광 셀, 미사일 시스템 등에 사용되는갈륨(Gallium), 게르마늄(Germanium) 및 복합물에 대한 수출 신고제 시행

□ 미국, 유럽, 일본 등 광물 공급망 다각화 가속 전망

- 中 외교부는 이번 수출통제가 “특정 국가를 대상화하지 않으며, 자국의 안보와 공급망 안정을 위한 적법한 조치”라고 주장했으나,

- 美 현지 언론은 이번 조치로 인해 서방 및 아시아 기술 선진국들의 핵심광물 공급망 다각화 현상이 촉진될 것으로 분석

2. 공급망 동향

가. 갈륨(Gallium)

□ 일반 동향

- (특성) 갈륨은 자연 상태로는 존재하지 않지만, 아연 광석과 보크사이트에서 미량의 갈륨 복합물(gallium compound)로써 채취 가능

- (사용) 갈륨은 각종 전자제품 생산에 사용되는 화학 복합물인 갈륨비화물(Gallium Arsenide : GaAs)의 원재료가 됨.

- GaAs는 모바일․위성 통신 무선 주파수 칩세트, 광섬유 통신 시스템의 레이저다이오드, LED, 자동차 및 조명, 항공전자 등에 사용

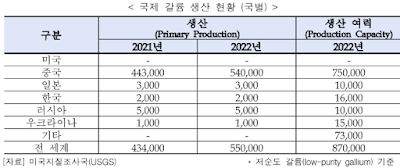

- (생산) 글로벌 생산(저순도 기준)에서 중국산이 절대 비중 차지

- 중국의 저순도 갈륨 생산 여력(capacity)은 ’22년 기준 연간 75만kg으로 전 세계 87만 kg의 약 86%를 차지

- ’22년 중국의 갈륨 생산은 54만kg으로 전 세계 생산의 98% 담당

- 전 세계 고순도 정제 갈륨 생산은 ’22년 기준 29만kg이며, 미국, 캐나다, 일본, 중국 등에 소재한 일부 기업에서 생산

- ’11년 kg당 1,000달러 호가, ’17년 이후 중국으로부터 과잉공급으로 150~200달러대 가격 하락. 6월 현재 kg당 528달러에 거래

- (중요도) 반도체 기판의 핵심 재료로서 경제적 가치에 주목도 상승

- 갈륨 비화물만이 가진 독특한 특성 때문에 다수의 첨단기술 응용분야에서 대체하기 어려운 재료로 중요도가 높아짐.

□ 미국 내 공급망 현황

- ’22년 미국 내 소비량은 18,000kg이며, 전량 수입에 의존

- 금속 형태(metal)로 수입은 연간 12,000kg로 집계되며, 나머지는 비화물(arsenide) 형태로 수입됨.

- 고순도 제품 수입 가격은 kg당 640달러, 저순도 제품은 420달러 수준(’22년)

- 주요 수입처로는 중국(수입량 기준 53%), 독일(13%), 일본(13%), 우크라이나(5%), 기타 국가(16%) 등 순

- 금속 형태 연 수입액은 5백만 달러 / 비화물 형태 수입액은 약 2.2억 달러

- 미국 내 소비되는 갈륨은 크게 반도체 생산(74%), 광전자공학기기생산(25%), 연구개발(1%) 등에 사용

- 게르마늄 원석은 매우 희소하며, 게르마나이트(Germanite)와 아지로다이트(Argyrodite) 미네랄 형태로 소량 채취 가능

- (사용) 게르마늄은 광섬유(fiber optics), 적외선 광학(infrared optics), PET플라스틱용 중합 촉매 등 제조에 가장 많이 사용되고,

- 각종 전자 응용 및 태양광 셀, IR 방사용 렌즈, 야간 투시 장치, 위성이미지 센서 및 의료 진단기에도 중요 재료로 활용

- (생산) 세계 최대 생산국인 중국이 전체 생산의 약 60% 담당

- 게르마늄 생산의 75%는 아연 광석, 25%는 석탄 비산회에서 추출

- 중국 외 캐나다, 핀란드, 러시아, 미국 등이 주요 생산국

- 중국의 게르마늄 수출량은 ’22년 기준 2만 3,100kg이며, 전체의90%가독일, 홍콩, 일본, 벨기에, 미국, 러시아로 수출됨.

- (가격) 게르마늄의 가격 변동 폭은 비교적 크지 않은 것으로 조사

- 게르마늄 금속의 가격은 ’22년 기준 kg당 1,300달러이며, 이산화게르마늄(Germanium dioxide) 가격은 840달러 수준으로 형성

- (대체) 다양한 물질로서 대체 가능하나, 일부 성능 손실은 불가피

- 고주파 응용 분야 및 발광 다이오드 응용 분야에 게르마늄을 대신해 저렴한 실리콘 및 금속화합물을 사용 가능. 적외선 어플레케이션 시스템에서 아연셀레나이트(Zinc selenide)로 대체 가능

- (규제) 주요 생산국인 중국, 러시아는 게르마늄 수출에 세금 부과

- 중국은 이산화 게르마늄 수출에 5%의 세금을 부과하고, 러시아는게르마늄 폐기물․고철 수출 시 6.5% 세금 부과

□ 미국 내 공급망 현황

- 미국 내 연간 소비되는 게르마늄은 약 30,000kg으로 추산

- ’22년 기준 수입량은 29,000kg*이고, 수출량은 5,800kg으로 집계

- 금속 형태 14,000kg / 이산화 게르마늄 15,000kg

- 주요 수입처로는 중국(54%), 벨기에(27%), 독일(9%), 러시아(8%) 등

- 미국은 외국으로부터 게르마늄 수입에 2.6~4.4% 관세 부과

- 이산화 게르마늄 3.7% / 비가공 금속 2.6% / 가공 금속 및 분말 4.4%

- 미국 알래스카와 테네시주에서 게르마늄을 함유한 아연 정광이 생산되며, 이를 캐나다로 수출해 정제 및 회수 처리하게 됨.

- 중국 등으로부터 수입된 화합물과 금속 형태의 게르마늄은 미국에서 태양광웨이퍼, 광섬유 등 산업별 공정을 거치게 됨.

3. 현지 반응 및 전망

□ 미국․EU 등 산업에 즉각적이고 장기적 영향 예상

- CSIS는 중국이 서방 기업을 대상으로 광범위한 광물 수출통제를 감행시, 최악의 경우 70년대 석유 파동에 버금가는 혼란을 초래할 수 있다고 분석

- 이로써 중국의 광물 수출통제 활용 의사가 공식화됐다고 주장하며, 어떤 광물이 중국에 정치․경제적으로 확실한 무기인지 분석이 필요하다고 밝힘. (CSIS 에너지 안보전문가 Joseph Majkut)

□ 핵심 광물 공급망 다각화 동향은 중국에 다른 영향으로 작용할전망

- G7 국가들의 중국 광물로부터 독립을 본격화하는 계기가 되어, 중국의 국제 경제 영향력이 오히려 위축될 것이라는 분석

- 특히 한국, 일본, 대만 등이 중국의 핵심 광물 공급망에서 독립할 경우 동아시아 역내에서 중국의 정치․경제 위상 약화 불가피

- 對日 희토류 수출통제(2010년) 이후 중국의 핵심 광물 점유율 축소가시화

- 미국, 호주 등에서 생산 증가에 따라 ’11년 98%에 달했던 중국의 글로벌 희토류 채굴 생산 점유율이 ’22년에 70%로 감소

- 중국의 핵심광물 관련 조치가 증가할수록 외국 제조기업의 공급망 다각화에 동력이 될 것이라고 분석 (Eurasia Group, Anna Ashton 연구원)