하나금융경영연구소에서 발간한 『비주택 부동산 시장 전망』 보고서 중 주요 내용이다. 보고서는 오피스와 데이터센터 중심으로 성장세가 양호할 것으로 전망했으나, 물류센터‧리테일‧지식센터‧오피스텔 시장은 본격적인 회복을 기대하기 어려울 것으로 예상했다. 보고서는 또 비주택 PF 잔액이 50조원이 넘을 것으로 추정하면서, 이 리스크가 비주택 부동산 시장과 관련한 최대 화두가 될 것으로 전망했다.

2024년 오피스와 데이터센터 중심으로 성장 전망

◆ 오피스와 데이터센터(DC) 시장은 '24년에도 양호한 성장세를 이어갈 전망

- 오피스는 비 주택시장의 핵심(Core) 자산으로 '24년 대출시장 경쟁이 심화될 것으로 예상

- 데이터센터 시장은 성장세가 지속되나 아직 투자/운영사 Pool이 협소해 '24년 시장 Deal 규모는 크지 않을 전망

- 시장별로 공급과잉 또는 수요위축이 지속되고 있어 '24년에 수급균형을 회복하기는 어려운 상황

- 단, '24년 시장지표 상 '25년 이후 회복세가 가시화될 경우 사업/투자구조 우량한 Deal은 시장 소화가 가능할 전망

금리하락 기조 가시화 시에는 자산시장보다 투자시장 선회복 전망

◆ '24년 기준금리 인하에 따라 시중금리도 하락할 것으로 예상

- '24년 하반기 미국의 금리인하 가능성이 높아지고 있어 국내 기준/시중금리도 '24년 하반기 하락 전환할 가능성이 높음

- 단, 국내외 경기, 금융업권별 부실확산 규모 등 경제/금융시장 불확실성이 높아 시중금리 추이를 예단하기는 어려운 상황

◆ 금리 하락 가시화 시 기관투자자 중심으로 부동산 시장으로의 자금유입 다소 늘어날 전망

- 금리하락 효과로 기관투자자의 부동산 투자는 증가하겠지만 가계부채 부담 등으로 개인 투자수요는 부진할 전망

- 부실자산(PF/해외부동산 등) 증가 가능성이 높아 기관 투자자도 유동성 확보한 기관 위주로 자산군별 선별 투자 예상

비은행권을 중심으로 비주택 PF 50조원 이상을 보유

◆ 비주택 PF 잔액은 50조원 이상으로 추정

- 은행/보험은 PF대출의 70%가 주거(아파트+주상복합/연립주택 등 기타주거) 자산이며 비주택 자산은 합산 25조원 가량

- 제2금융권(증권, 여전사, 저축은행, 상호금융, 새마을금고 등) 비주택 PF는 유동화증권 포함 시 30조원 이상으로 추정

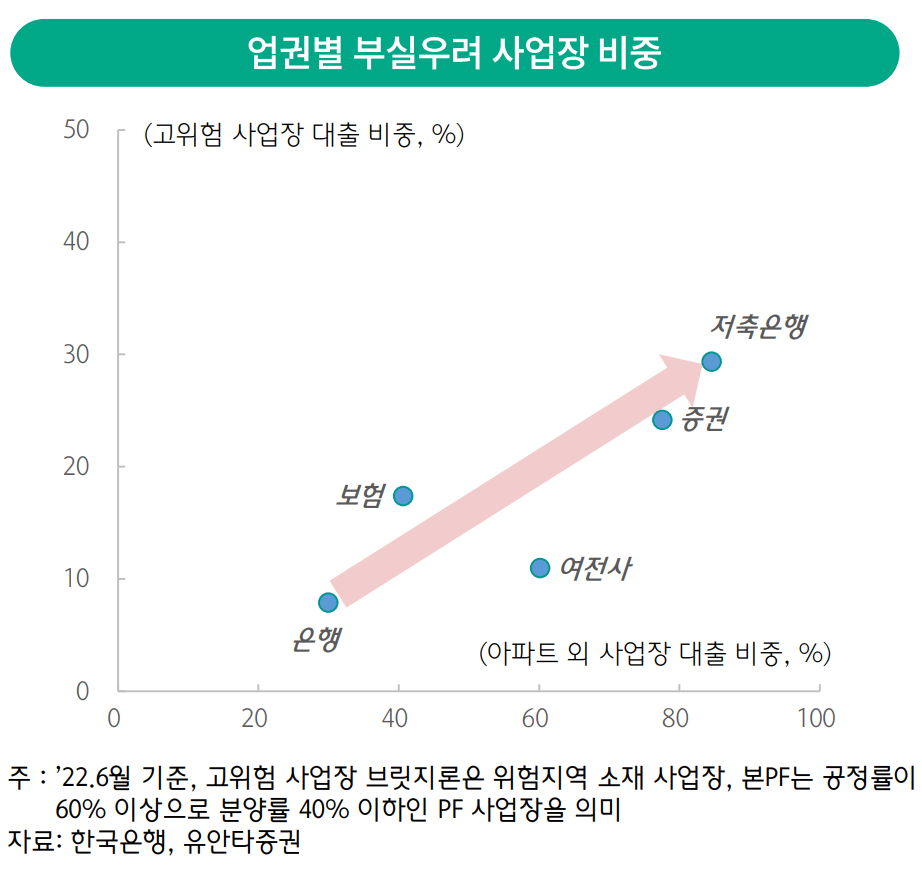

◆ 제2금융권(증권, 여전사, 저축은행 등)은 PF대출 절반 이상을 비주택 자산으로 보유

- 부동산 호황기 제2금융권을 중심으로 비주택PF를 적극 취급하면서 PF자산의 상당 부분이 비주택으로 구성

- 비주택 자산 비중은 증권/저축은행/캐피탈이 각각 62%/47%/40%로 증권사에서 특히 높은 수준

◆ 비주택 사업은 ① 수요 저변이 엷어 변동성이 높고 ② 담보의 환금성이 낮다는 점에서 리스크가 높은 영역

- 오피스, 물류센터, 대형마트 등은 기관투자자/(실수요)기업이 주로 매입하나 금융시장 환경에 따라 거래규모가 변동

- 오피스텔, 지식산업센터 등은 개인투자 비중이 높고 투자성 면에서 주택보다 열위해 시장 침체기에는 수요가 급감

◆ 주택과 달리 정부의 정책 지원도 기대하기 어려운 상품

- 주택PF는 주택공급 감소 등 주거복지와 연결되므로 정부에서 금융 유동성 공급, 분양시장 지원 등을 통해 적극 대응

- 반면, 비주택PF는 투자상품(수익형부동산) 성격이 강해 정부에서 분양/매각시장을 지원하기 쉽지 않은 상황

◆ 당분간 비주택 부문의 신규 PF 취급은 크게 위축될 수 있는 상황

- 금리 부담, 시장별 수급 불균형 등으로 투자/대출시장이 경색된 가운데 안전자산인 주택으로의 쏠림 현상 심화 예상

- 수급균형 회복과 함께 비은행권, 중소형 건설사 등의 시장 참여가 확대될때까지 비주택 PF 신규 취급은 감소할 전망

◆ 리스크 관리 측면에서도 비은행권 비주택 자산이 향후 PF 시장의 약한 고리가 될 것으로 예상

- 오피스, 데이터센터를 제외하고 시장 부진이 '24년에도 이어질 것으로 보여 브릿지론을 중심으로 비주택 PF 부실 확대 전망

- 특히, 비주택 자산 비중이 높은 비은행권은 부실 확산에 따른 업체별 건전성 모니터링이 필요할 것으로 예상