[개요]

미 달러화는 Fed의 자산매입 종료가 임박하고 출구전략 논의가 재개 되고 있는 가운데 뚜렷한 강세 시현 중. 달러인덱스는 14개월래 최고 수준

8/22일 잭슨홀 회의에서 옐런 의장의 발언이 예상보다 중립적이고 8월 고용 지표가 부진했음에도 강세 모멘텀 유지. 연중 강세 폭은 최근 +5.3%로 확대

금융위기 이후 Fed의 초완화적 통화정책에 의해 약세기조를 연장해오던 달러화가 중장기적인 강세기조에 진입하여 강세를 지속할 수 있을지 여부에 대해 점검

[강세 요인]

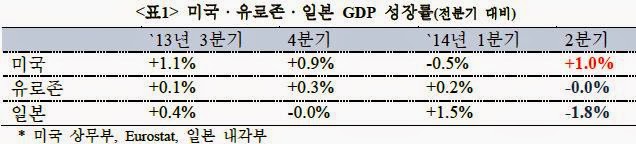

미국이 유로존 및 일본에 비해 양호한 경기회복세를 보임에 따라 통화정책에서도 성향 차이가 뚜렷해지고 있는 점이 달러화 강세를 견인

두드러진 경기회복세 : 미국은 유로존·일본과 달리 2분기 GDP 성장률이 반등 했을 뿐만 아니라 3분기 중 제조업 지수가 추가 개선되는 등 회복세 뚜렷

상반된 통화정책 : 이에 따라 통화정책 대응도 상반된 양상. Fed는 출구전략이 임박한 반면 ECB는 디플레 우려로 추가 금리인하, BOJ는 추가 완화조치 시사

[약세 요인]

지정학적 불안 등에 따른 안전자산 수요가 장기금리 상승을 억제하는 점, 만성적인 재정불안이 미결된 점 등이 달러화의 강세를 제한

저금리 지속 : 지정학적 리스크, 경기회복 불확실성 등의 불안요인에 의한 안전자산 수요가 지속되면서 경기 반등에도 불구 장기 금리의 상승세가 제한

재정 불안 : 대규모 정부부채 및 부채한도 상향 등 미결 난제들이 잔존하며 이를 해결해야 하는 의회는 양당 간 대립 심화로 의사결정 능력이 취약

[시사점]

상기 약세 요인에도 불구 미 달러화는 대내외 장기금리차 등으로 볼 때 강세기조의 초기 단계에 진입한 것으로 판단. 단 미 국채금리의 뚜렷한 상승으로 본격적인 강세기조에 진입하기 전까지 그 흐름은 완만한 수준에 그칠 전망

대내외 금리차 : 미국과 주요 선진국*들의 장기 국채금리차가 7년래 최대 수준까지 확대되어 있어 단기적인 시계에서는 미 달러화의 추가 강세도 가능할 것으로 보임

* 달러인덱스에 포함되는 유로존(독일, 프랑스, 이탈리아, 스페인), 일본, 영국, 캐나다, 스웨덴, 스위스의 10년물 국채금리를 단순평균

- 미국의 대내외 금리차는 `13년말 44bp, `14.6월말 70bp, 최근 94bp(7년래 최대)

- 향후에도 주요 선진국 중 미국의 두드러진 경기회복세, Fed와 여타 중앙은행간의 뚜렷한 정책 대조 등으로 높은 수준의 대내외 금리차가 유지될 가능성

· ECB는 `14/`15/`16년 물가상승률을 +0.6%/+1.1%/+1.4%(목표 2% 하회)로 전망. 포워드가이던스는 정책금리를 상당기간 현 수준 또는 그 이하로 유지 시사 조정 가능성 염두 : 단 최근의 대내외 금리차 확대는 추가 하락이 어려운 미국 외 금리 하락에 기인. 달러화의 중장기 강세를 위해서는 미 장기금리 상승 필요(Morgan Stanley)

- 여타 주요 선진국 장기 국채금리가 이미 매우 낮아 추가 하락 여지는 제한적

· 9/10일 독일(1.05%), 프랑스(1.37%), 이탈리아(2.40%), 스페인(2.26%)은 사상 최저, 일본(0.55%), 스위스(0.53%), 스웨덴(1.51%) 등은 사상 최저 수준에 근접

- 주요 환율들이 이미 해외투자은행들의 연말 환율 전망치에 근접하는 등 강세 속도가 시장의 예상보다 빠르게 전개되고 있어 조정 가능성에 유의

· 유로/달러(9/11일 환율-연말 전망치) : 1.2925-1.2979, 달러/엔 : 107.11-107.00