■ `13년 이후 외국인의 국내주식 순매수가 줄어들고 여타 신흥국에 비해 상대적으로 저조

○ 외국인 순매수(조원) : +32.4(`09) → +21.6 (`10) → -8.0(`11) → +17.5(`12) → +3.4(`13) → +4.8(`14) → +1.3(`15.3/12)(유가증권시장)

■ (요인) 외국인 비중 저하는 ① BRICs 부상 ② 국내증시의 성숙단계 진입 ③ 개별종목 추가투자 여지 제한 등에 기인

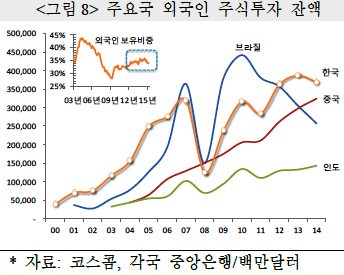

○ BRICs 에 대한 외국인 관심 증가 : `04 년 이후 외국인이 선호하는 주요 신흥국이 한국, 대만, 남아공 등에서 BRICs 로 변화

- 한국으로의 외국인 주식자금 유입액은 `00 년 131 억달러로 신흥국 전체 유입액 중 절반에 해당하였으나 작년에는 67 억달러 유입되어 중국(600 억달러), 인도(140 억달러), 브라질(140 억달러)을 크게 하회

- 이는 경제성장률,기업실적 등 Pull Factor (↔ Push Factor) 측면에서 BRICs 의 투자 유인이 우세했기 때문

- 한국의 `80~`02 년 평균 경제성장률은 7.6%에 달했으나 `03 년 이후 신흥국 평균을 지속적으로 하회

- 기업실적에 있어서는 주력업종의 성장 둔화, 글로벌 저금리하에서 저배당에 따른 투자유인 부족 등에 더해 최근엔 중국경제 성장 둔화에 따른 한국기업의 동반 실적악화 우려 등이 부정적 영향

○ 국내증시는 성숙단계 진입 : 국내주식에 대한 투자가 90 년대 이후 꾸준히 이루어져 현 단계에서는 소폭의 투자조정(Adjustment)이 진행. 반면 중국, 인도 등의 경우 주식 편입이 충분하지 않은 수준

- `10 년 이후 한국증시에서의 외국인 보유비중이 31~35% 수준을 보이는 것과 달리 중국, 인도 등의 경우 그간의 대규모 순매수에도 불구 10% 내외에 불과

- 이와 같은 상황에서 11 년 이후 순매수, 순매도가 빈번히 교차하면서 변동성이 확대되고 이는 추가적인 투자심리 위축 요인으로 작용○ 개별종목 면에서도 추가 투자여지 제한적 : 외국인의 국내 대표종목에 대한 투자가 이미 상당부분 이루어진 상황

- 시가총액 상위 10 대 종목의 경우 3/6 일 현재 외국인의 보유비중이 48%로 국내증시 전체 보유비중 34%를 대폭 상회

■ (평가)

○ 외국인의 국내 비중 저하에도 불구 아직까지 우려할 만한 수준은 아닌 것으로 평가

- 외국인의 순매수 규모 위축에도 불구 국내증시에서 차지하는 영향력은 여전히 상당한 수준

- `14 년 기준 국내 증시(유가증권시장 기준)에서 외국인의 거래량 비중은 9%에 불과하나 거래대금 비중은 3 년 연속 증가해 30%에 육박○ 중장기적으로는 BRICs에 이어 新신흥국들의 부상으로 외국인의 국내증시에 대한 비중이 더욱 낮아질 가능성에 대비할 필요

- PwC(PricewaterhouseCoopers)에 따르면 한국의 `14~`50 년 경제성장률은 연평균 3%로 세계 22 위이며, 경제규모 면에서는 `14 년 세계 13 위에서 `50 년 17 위 수준으로 하락할 것으로 전망(사우디, 터키, 나이지리아, 이집트 등이 한국을 추월)

- Goldman Sachs는 신흥국 시가총액에서 차지하는 비중을 추정한 결과 중국과 인도가 `12년 각각 41%, 9%에서 `30년 55%, 11%로 증가할 것으로 전망했으며, 한국 비중은 8.2%에서 4.1%로 감소할 것으로 전망⇒ 현 시점에서는 외국인 투자비중의 과도한 감소 또는 지나친 증시 영향력 확대 모두 경계하면서, 중장기 국내증시 발전을 위해 외국인 투자비중의 적정 수준 및 건전한 참여자 기능을 유도해야 할 필요

- 외국인 참여 유도: ① 시장규모 확대(기업공개, 외국기업 유치) ② 주주가치 제고 (거버넌스 개선, 배당확대) ③ 제도 선진화 ④ 외국인 투자자 확충(글로벌투자자 유도) 등

- 외국인의 과도한 영향력 방지 : ① 기관투자자 안전판 역할 확대 ② 개인투자자의 안정적인 거래 유도 ③ 외국인의 장기투자 유인 강화 등