(※ 키움증권 보고서 주요 부분)

■ 중국 금융위기 가능성을 짚어보다

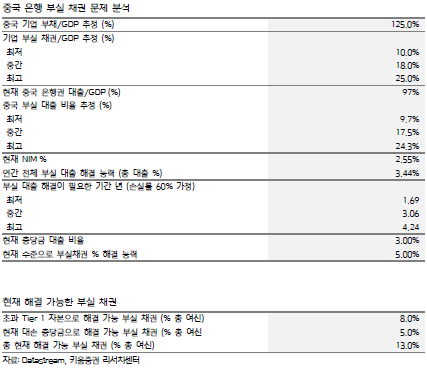

최근 나타난 위안화 절하, 외환보유고 감소, 미 트럼프 대통령의 중국 관련 발언 등을 감안할 때 중국 금융위기 가능성에 대한 의구심이 충분히 존재한다. 당사는 지난해 7월 ‘중국 발 금융위기의 재해석’ 이라는 리포트를 통해 중국 발 금융위기 가능성은 당분간 낮다는 분석을 했다. 그 때 분석 결과는 ‘중국 발 금융위기는 빨라도 2019년에야 그 가능성이 있다’ 였다. 그리고 6개월이 지난 지금, 우리의 분석 결과는 금융위기 가능성은 확대됐고, 그 시기 또한 더 빨라질 수도 있다고 판단된다. 하지만, 적어도 2017년 안에 중국 발 금융위기가 시작될 가능성은 극히 미미할 것이다. 낮아진 은행권 NIM(Net Interest Margin)과 높아진 예대율(Loan to deposit ratio)은 중국의 부실 채권 해결 능력을 약화시키는 요인으로 받아 들여야 한다. 하지만, 아직도 2.6% NIM과 74%의 예대율이라면, 향후 12개월 안에 중국 발 금융위기는 우려는 하지 않아도 될 것이다.

중국의 1년 만기 대출, 예금 금리는 각각 4.35%, 1.50%이다. 예대금리차는 2.85%이다. 즉, 전체적인 예대 금리차가 지난 몇 년간 큰 폭의 변화를 보이진 않았다. 그만큼, 경제성장률이 6.7%에 불구하고 대출 금리는 4.35%, 예금금리는 1.50%로 상대적으로 금리 수준이 상당히 낮다. 실질 성장률 보다 낮은 예금금리와 대출 금리는 그만큼 중국 중앙은행이 금리 자율화를 가져가기 전에 경기 부양정책을 쓰고 있다는 것이다. 또한, 다행스러운 것은 예금금리가 경제성장률 보다 월등하게 낮지만 중국의 예금은 지속적으로 증가하고 있고 중국 내 저축률은 높게 유지가 되고 있다는 점이다. 따라서, 이런 상황에서 중국 발 금융위기가 발생할 가능성은 아주 낮다.

하지만, 최근 미국 금리 인상과 함께 중국 금리의 상승 추세가 나타나고 있다. 이는 향후 중국이 추가적인 금리 인하 정책을 쓰기 어려워진다는 것이다. 또한, 중국은 정상적인 금리 수준보다 훨씬 낮은 1.50%의 예금금리를 추가적으로 인하하기는 어렵다는 것도 인식해야 한다. 따라서, 향후 중국의 통화정책 자체가 적극적인 부양책을 쓰기 보다는 훨씬 긴축적 성향을 띨 가능성이 높다. 앞으로 통화 긴축 정책이 시행된다면, 이는 중국 경제의 위기 우려가 고조될 수 밖에 없다.

어느 정도 다행인 것은 이미 낮아진 은행권의 순이자마진(NIM)이다. 중국은 예금금리는 유지하고 대출 금리를 높이거나 현재의 지준율을 낮추고 예대율을 높여가면서 은행권 순이자마진을 지킬 수 있는 여건을 가지고 있다. 향후 현재 2.6% 수준의 순이자마진을 지키려 하는 중국 정부의 노력이 있을 것으로 예상된다. 따라서, 현재 순이자마진 2.6%가 앞으로 유지된다면, 1년에 해결할 수 있는 부실 채권의 규모가 상당히 크기 때문에 실질적인 금융위기의 가능성은 당분간 낮다고 판단된다.

중국 금융위기 가능성에 대한 우려는 작년 2월 조지소로스, 카일베스 등 헤지펀드 매니저들이 위안화 환율이 몇 년 안에 달러 대비 9위안까지 상승 할 것이라는 의견을 제시하면서 부각됐다. 위안화 흔들기가 나오면서 중국 외환시장 변동성이 확대됐었다.

작년 말 홍콩 하이보금리가 급등을 했고, 위안화는 6.9위안 이상으로 절하되었고, 외환 보유고는 지속적인 감소추세를 보였다. 이런 금융불안의 근본적인 이유는 중국 부채 규모 때문이며, GDP 대비 130%가 훨씬 넘는 기업 부채는 실제로 그 규모가 상대적으로 큰 것은 사실이다.

중국의 기업+가계 부채/GDP 비율은 215.4%로서 향후 금리가 상승하는 구간이 나타났을 때는 중국 경제에 그 영향이 아주 부정적일 수 있다. 물론, 이 215.4%의 비율에는 GDP 대비 50% 미만의 전혀 문제가 없는 가계 부채의 규모와 금융기업들의 부채규모가 포함이 되어 있어 실질적으로 현재 문제가 있는 기업 부채 수준이 정확하게 얼마나 큰지는 그 답이 없다. 다행스러운 점은 중국의 정부 부채와 가계 부채의 수준은 글로벌 국가들과 비교했을 때 규모가 상대적으로 낮기 때문에 중국 정부·가계 부채 발 위기 가능성은 미미하다.

결국은 중국 기업 부채 문제인데 당사의 분석으로는 중국의 기업 부채 문제는 심천지수와 상해지수에 상장되어 있는 기업들의 부채 문제가 아닌 중소기업들의 부채 문제라 판단된다. 실질적으로 상장사들의 부채 비율은 겨우 60~80% 수준이다. 향후 금리의 상승 추세가 나타나도 큰 문제가 유발될 가능성은 아주 낮아 보인다.

이렇게 큰 그림으로 분석을 해보면, 우리의 결론은 중국 금융위기 가능성은 기업부채, 그리고 중소기업 비상장사들로부터 올 수 밖에 없는데 그 위기가 실질적으로 가시화되려면, 은행권이 부실채권을 해결할 능력이 없어져야 가능할 것이다. 따라서, 구체적으로 살펴보면, 분명 중국의 문제점은 지난 6개월간 더 커진 것이 맞다. 이는 작년 상반기 말에 3.2% 였던 순이자마진(NIM)이 현재 2.6%로 크게 낮아졌으며, 예대율은 작년 상반기 말 72%에서 74% 이상으로 확대되었다는 점에서 나타난다.

지난해 상반기 말에 3.2% 였던 순이자마진(NIM)이 현재 2.6%로 크게 낮아졌다는 것(반년간 0.6%포인트 하락)을 감안하면, 중국 은행권이 해결할 수 있는 중국의 연간 부실 채권은 작년 6월 4.5% 수준 대비 크게 낮아져서 현재는 3.6% 정도 수준이다.

현재 자기자본 비율과 충당금으로 해결 가능한 부실채권 규모는 여전히 전체 여신의 13%수준이다. 하지만, 만약 중국의 은행권 부실채권 비율이 17.5% 수준이라고 감안하면, 중국 은행권이 그 부실을 해결하는 데 걸리는 시간은 적어도 3년 이상으로 나온다. 즉, 확실히 지난해 상반기 말 수치 보다 부실채권 해결 능력이 감소한 것은 확연한 사실이다.

만약에 지난 6개월 수준의 속도로 은행권의 순이자마진율이 줄어든다면, 올해 연말이면 순이자마진은 1.4%로 감소하고, 내년 말에는 0.2% 수준으로 감소한다는 가정도 가능하다. 만약 순이자 마진이 1% 미만으로 하락 할 경우, 실질적으로 중국 발 금융위기가 올 가능성이 상당히 높아진다. 물론, 다행스러운 점은 예대율이(74%) 아직도 낮고 향후 대출 금리가 상승하고 예금금리는 현수준에 유지될 확률이 높기 때문에 적어도 올해 안에 중국 발 금융위기가 올 가능성은 현저히 낮다. 하지만 지난 7월에 분석한 2019년이 되어야만 중국 발 금융위기 가능성이 있다는 시각에서 당연히 현재 시각은 더 부정적으로 변했다.

따라서, 지금 실질 은행권의 PBR 을 구해 보면 0.93배가 아니라 2.17배 일 가능성도 충분히 있기 때문에 배당을 노린 투자 이외에는 중국 은행주 투자는 삼갈 것을 추천한다. 아무리 현재의 ROE 가 14.9%로 높게 나온다고 하더라도, ROE의 하락속도, NIM의 감소속도, 그리고 중소기업들의 부채 문제 등을 감안한다면, 중국 은행주 투자는 아주 단타적인 차원의 투자가 바람직하다.

다행스러운 점은 분명 지금의 중국은 작년 6월 대비 그 위험도가 높아졌다는 것은 사

실이지만, 최근 나타나는 중국 내수 시장의 회복과 낮은 위안화 환율 등을 감안할 때 중국 중소기업의 기업 환경은 나아지고 있는 것으로 판단된다. 또한, 아직도 2.6% 수준의 순이자마진은 높은 수준이기에 중국 발 위기를 우려하고 글로벌 주식투자에 임할 필요는 없다.

★★★★★★

▶블로그 검색◀

▶최근 30일간 인기 글◀

-

최근 달러/원 환율이 높은 수준에서 장기간 유지되면서, 이를 둘러싼 다양한 분석과 해석이 쏟아지고 있다. 대체로 사실에 근거한 타당한 분석이 많지만, 일부에서는 자신이 지지하는 정파에 따라 환율의 원인과 해법을 달리 해석하는 주장도 눈에 띈다. 유권자...

-

일본의 국가부채는 국내총생산(GDP)의 두 배를 훌쩍 넘는다. 경제는 오랫동안 디플레이션의 그늘에서 벗어나지 못했고, 인구는 해마다 줄어들고 있다. 그럼에도 불구하고 일본은 여전히 주요 7개국(G7)의 핵심 일원이며, 엔화는 글로벌 금융시장에서 가장 ...

-

스테이블코인에 관한 보고서와 기사에서 단편적인 개인 블로그 글까지 다양한 정보가 흘러다니지만, 나처럼 정작 차근하게 중립적인 입장에서 스테이블코인의 앞 뒤 맥락을 훑어본 글을 정독하지 않은 사람도 있으리라 생각한다. 그런 사람들을 위한 적당한 보고서가...

-

인공지능(AI)은 이제 텍스트와 이미지를 생성하는 단계를 넘어, 현실 세계에서 직접 보고 움직이며 작동하는 단계로 들어가고 있다. 이 흐름 속에서 중국과 서구는 비슷한 기술을 서로 다른 용어로 부른다. 중국은 이를 "Embodied AI(具身...

-

한해가 저물어가면서 각종 기관에서 2026년을 내다보는 보고서를 일제히 발표하고 있다. 이 가운데 비교적 넓은 시야에서 새해 트렌드를 정리한 현대경제연구원 보고서 『2026년 글로벌 트렌드』의 주요 내용을 정리해 소개한다. 보고서 전문은 연구원 홈페이...

-

(※ 국회입법조사처가 발간한 보고서 내용을 공유한다. 다음 정부/다음 지방자치단체 출범 초기부터 뜨거운 논의가 이어질 것으로 보인다. 국가균형발전, 탄소중립, 주거정책 등 많은 사항이 얽혀 있는 대상이기도 하다.) 1 들어가며 최근 경부고속도로의 수...

-

인공지능(AI) 기술의 폭발적 발전과 생성형 AI 등장으로 인해 방대한 연산 자원이 필요해지며, 전 세계적으로 AI 데이터센터 확보 경쟁이 국가 전략으로 부상하고 있다. 과거에도 IT 데이터센터라는 시설은 있었으나, AI용 데이터센터는 "대규...

-

(※ 사견임) 한국 정치인들이 경제지표를 언급할 때면 어리둥절해질 때가 많다. 얼핏 들어도 부정확하거나 부적절한 경우가 대부분이다. 그래도 정당이 공식적으로 내놓는 견해는 신중한 편이다. 하지만 최근 한 정당이 내놓은 환율정책에 대한 공식 논평은 ...

-

중국은 2023년 기준 산업용 로봇 시장에서 신규 설치 대수와 누적 가동 대수 모두 세계 1위를 기록했으며, 로봇밀도 역시 급격히 증가하여 세계 3위 수준에 도달했다. 이러한 중국 로봇 시장의 급격한 성장 배경에는 중국 정부의 적극적이고 전방위적인 정...

-

(※ 딜로이트가 발간한 월간 리포트에 게재된 내용을 소개한다.) ▣ 상업용 부동산 시장에서의 Cap Rate의 활용 ▶ 그런데 이 빌딩의 가격은 얼마지? 길을 걷다 보면 ‘서울에도 이렇게 멋진 건물들이 많이 있구나’라는 생각을 한 번씩은 해...

태그

국제

경제일반

경제정책

경제지표

금융시장

기타

한국경제

*논평

보고서

산업

중국경제

KoreaViews

fb

*스크랩

부동산

책소개

트럼포노믹스

일본경제

뉴스레터

tech

AI

미국경제

통화정책

공유

무역분쟁

인공지능

국제금융센터

아베노믹스

한국은행

가계부채

가상화폐

블록체인

환율

원자재

외교

암호화페

중국

미국

북한

외환

반도체

한은

인구

생성형AI

자본시장연구원

증시

논평

에너지

정치

하이투자증권

금리

코로나

연준

산업연구원

주가

트럼프

하나금융경영연구소

수출

일본

중동

한국금융연구원

일본은행

채권

한국

BOJ

대외경제정책연구원

국회입법조사처

미중관계

자동차

칼럼

AI반도체

ICO

KIET

인플레이션

BIS

IBK투자증권

IITP

KIEP

NIA

로봇

삼성증권

세계경제

스테이블코인

신한투자증권

에너지경제연구원

우크라이나

전기차

지정학

현대경제연구원

TheKoreaHerald

로봇산업

무역

분쟁

브렉시트

외환시장

CRE

IT

KB경영연구소

KB증권

NBER

OECD

PIIE

iM증권

공급망

관세전쟁

대신증권

미국대선

배터리

상업용부동산

수소산업

신용등급

엔

원유

원자력

유럽

유진투자증권

자본시장

저출산

전쟁

정보통신기획평가원

중앙은행

휴머노이드

ECB

EU

FT

IBK기업은행

IEA

KDB미래전략연구소

LG경영연구원

PF

경제학

고용

관광

광물

국제금융

규제

금

금융

기후변화

달러

디지털자산

보험연구원

비트코인

생산성

선거

소고

신흥국

싱가포르

씨티그룹

아르헨티나

에이전트AI

연금

유럽경제

유안타증권

유춘식

이차전지

자연이자율

키움증권

타이완

터키

통계

패권경쟁

피치

한국무역협회

혁신

환경

2026트렌드

AGI

AI종말론

ASI

BOK

Bernanke

Bruegel

CBDC

CEPR

CES2025

CSET

DRAM

DeepSeek

ESG

FRED

GENESIS

HBM

IMF

IPEF

IRA

ITIF

KDI

KIF

KISTEP

KOTRA

MBC라디오

NARS

NIPA

NIST

NYSBA

ODA

RSU

SMR

SNS

SPRi

WEF

Z세대

embodied_AI

physical_AI

stablecoin

日銀

가상자산

거시경제

경제안보외교센터

경제특구

골드만삭스

공급위기

과학기술

관세

광주형일자리

교역

구조조정

국민연금

국제무역통상연구원

국제유가

국제질서

국제통화기금

국회미래연구원

국회예산정책처

금융연구원

기준금리

나라경제

넷제로

논문

대만

대한무역투자진흥공사

데이터센터

독일

동북아금융허브

디지털트윈

디플레이션

러시아

로고프

로슈

로이터통신

리콴유

말레이시아

매킨지

머스크

멕시코

물류

물적분할

미래에셋투자와연금센터

방위산업

버냉키

법조

보스톤연은

복수상장

부실기업

브뤼겔연구소

블룸버그

사법부

사회

산업용로봇

삼프로TV

석유화학

세계경제포럼

세종연구소

소비

소통

소프트웨어정책연구소

수출입

스티글리츠

스페이스X

신한금융투자증권

아이엠증권

아프리카

암호화폐

액티브시니어

양도제한조건부주식

양자기술

양자정보과학기술

양자컴퓨터

양자컴퓨팅

에그플레이션

에이전트형AI

엣지컴퓨팅

예금보험공사

오피니언

외국인투자

원전

위안

유럽연합

유로

은행

의회정보실

이란

이스라엘

이승만

인도

인도네시아

인재

자산관리서비스

자산운용업

자율주행

잘파세대

재정건전성

정보통신산업진흥원

조이환

좀비기업

주간프리뷰

중립금리

참고자료

철강

초인공지능

초지능AI

코리아디스카운트

코스피

키신저

테슬라

통화스왑

통화신용정책보고서

파이낸셜타임스

팬데믹

포퓰리스트

포퓰리즘

프랑스

플라자합의

피지컬AI

하나금융연구소

하나증권

하마스

하정우

한국공학한림원

한국과학기술기획평가원

한국수출입은행

한국조세재정연구원

한국지능정보사회진흥원

한국투자증권

한화투자증권

해리스

해외경제연구소

현대자동차

현대자동차그룹

홍콩

횡재세